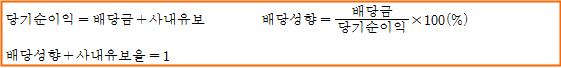

① 배당성향과 사내유보율

㉠ 기업이 경영활동을 통해 얻은 이익은 주주들에게 나눠주는 배당과 재투자를 위해 사내에 남겨두는 사내유보로 구분된다.

㉡ 당기순이익은 배당과 사내유보의 합으로 표현되며, 그 비율을 측정하여 배당성향과 사내유보율을 구할 수 있다.

㉢ 배당성향이 높을수록 배당금의 지급여력이 높다.

㉣ 배당성향이 높아지면, 배당금이 많아지고, 재무구조의 악재로 작용할 수 있다.

㉤ 사내유보율이 높아지면, 향후 무상증자의 가능성이 높아진다.

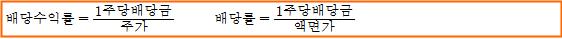

② 배당수익률

㉠ 배당성향과는 별도로 현재 주가와 주당 배당금 사이의 비율을 측정한 지표이다.

㉡ 주식 1주를 보유할 때, 배당금을 통해 어느 정도의 수익을 얻을 수 있는지를 나타낸다.

㉢ 배당수익률과 배당률은 다른 개념이므로 주의해야 하며, 배당수익률이 높을수록 투자자의 입장에서는 유리하다.

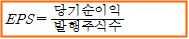

③ EPS : 주당순이익

㉠ 기업의 당기순이익을 총 주식수로 나눈 값

㉡ 1주당 어느 정도의 순이익을 내는 데 공헌했는지를 측정하는 지표.

㉢ 절대적인 당기순이익으로는 1주의 가치를 파악하는 데 어려움이 있기 때문에 주당순이익을 활용한다.

㉣ 일반적으로는 보통주의 수만 활용하지만, 우선주까지 포함하여 가중평균주식수로 나누기도 한다.

㉤ 높을수록 이익이 크다는 것을 의미하고, 주가도 그만큼 높게 형성된다.

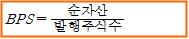

④ BPS : 주당순자산

㉠ 순자산이란 본래 자기자본을 의미하지만, 좀 더 구체적인 계산을 위해서 총자본에서 채권자의 몫을 뺀 나머지로 사용한다.

㉡ 현재 상황에서 기업이 청산되었을 때, 1주를 보유한 투자자가 얻을 수 있는 청산가치라고 할 수 있다.

㉢ 다만, 이 청산가치는 장부에 적혀있는 가치를 근거로 하기 때문에 현재 시세와는 차이가 있을 수 있다.

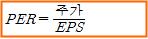

⑤ PER : 주가수익비율

㉠ 현재 주가가 EPS의 몇 배인지를 의미한다.

㉡ 기업의 수익성에 비해서 주가가 고평가 혹은 저평가 되었는지를 측정하는 지표이다.

㉢ 고평가와 저평가의 기준은 시장전체의 PER와 산업별 PER를 기업의 PER와 비교하여 판단한다.

㉣ 다른 기업보다 이 수치가 낮다면 저평가, 높다면 고평가로 해석할 수 있다.

㉤ 이 비율이 지나치게 높다면, 기업의 수익성에 비해 주가가 지나치게 높게 형성되었다고 해석한다.

㉥ 주가와 EPS의 수준을 비교하여 여러 가지 해석이 가능하다.

⑥ PBR : 주가순자산비율

㉠ 현재 주가가 BPS에 몇 배인지를 의미한다.

㉡ 기업의 순자산에 비해서 주가가 고평가 혹은 저평가 되었는지를 측정하는 지표이다.

㉢ 시장평균과 산업평균을 고려하여 판단한다.

㉣ 주가와 BPS의 수준을 비교하여 여러 가지 해석이 가능하다.

⑦ PCR : 주당현금흐름비율

㉠ PER의 단점을 보완하기 위해 등장한 지표로서 PER에 사용되는 EPS에는 현금흐름이 없는 감가상각비, 지분평가손익 등이 포함되어 있어 정확한 기업의 경영활동에 대한 주가 평가가 어렵다.

㉡ 현금흐름(CF)은 당기순이익에서 현금지출이 없는 감가상각비, 외환 및 유가증권 평가손실 등의 비용을 더하고, 현급유입이 없는 외환 및 유가증권 평가차익을 빼서 계산한다.

㉢ 이렇게 구한 CF를 총 주식수로 나누어 주당현금흐름을 구한다.

㉣ PCR은 주가와 주당현금흐름간의 비율로 낮으면 저평가, 높으면 고평가로 해석한다.

㉤ PER보다 신뢰도가 높기 때문에 PER는 높지만, PCR이 낮으면 저평가로 해석한다. 그 반대의 경우도 마찬가지이다.

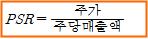

⑧ PSR : 주당매출액비율

㉠ PER의 또 다른 한계점 중 하나는 당기순이익이 (-)일 때에는 구할 수 없다는 것이다.

㉡ 이를 보완하기 위해 매출액을 바탕으로 주당매출액을 구하고, 주당매출액과 주가와의 비율을 구한 것이 PSR 이다.

㉢ 주로 신생기업과 벤처기업 평가에 사용하며, 기업의 경영성과를 객관적으로 잘 나타내 준다.

⑨ 토빈의 q

㉠ 기업의 부채 및 자기자본의 시장가치를 보유자산의 대체비용으로 나눈 비율이다.

㉡ 대체비용에는 기업의 보유자산을 모두 포함해야 하며, 장부상의 비용이 아니라 실제로 대체하는 데 드는 비용을 추정한 것이다.

㉢ 대체비용은 현대 해당기업을 새롭게 설립한다는 가정 하에 어느 정도의 비용이 필요한지를 추정한 것이다.

㉣ q가 1보다 크면, 신규투자, 1이면 대체투자, 1보다 작으면 M&A를 통해 철수한다.

'주식 > 용어사전' 카테고리의 다른 글

| 인덱스펀드와 상장지수펀드(ETF)의 특징 (0) | 2009.08.31 |

|---|---|

| 경제지표 (소비자물가지수, 경기선행지수, 기업경기실사지수BSI 등) (0) | 2008.12.15 |

| 기업가지지표 (EPS, PER, BPS, PBR, ROE) (0) | 2008.12.15 |

| 주식시장 지표 (0) | 2008.04.25 |

| EV/EVITDA (0) | 2008.04.25 |